Nga Les Nemethy, CEO, Euro-Phoenix Financial Advisors Ltd., ish-bankier në Bankën Botërore

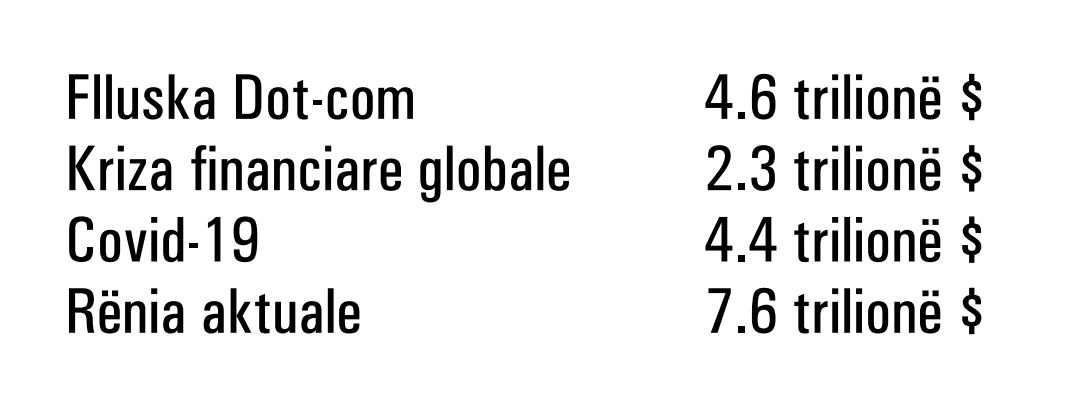

Sipas Bloomberg, rënia aktuale e tregut të aksioneve në Nasdaq, ka tejkaluar atë të çdo krize të kohëve të fundit:

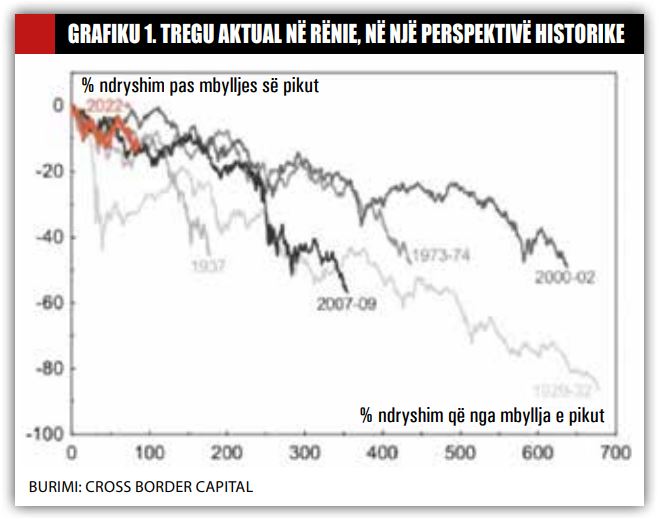

Krahasuar me shifrat absolute të mësipërme, grafiku i mëposhtëm jep një perspektivë relative për indeksin S&P 500:

Duket qartë se ka mjaftueshëm hapësirë për rënie të mëtejshme.

Rritja e normave të interesit muajin e kaluar, ka shkaktuar një rënie po aq dramatike të pasurisë në portofolat e bonove. Në botën financiare është një dukuri e rrallë kur shkatërrimi i pasurisë është po aq dramatik në bono dhe në aksione. “Nuk ka asnjë vend ku mund të fshihesh”, është ankesa e përgjithshme.

Shkatërrimi i vlerës

Shkatërrimi i vlerës ndodh për shkak të disa faktorëve: lufta e vazhdueshme në Ukrainë, bllokimet e masave Covid-19 në Kinë, por ndoshta më e rëndësishmja, programi i Shtrëngimit Sasior (QT) i nisur nga Rezerva Federale amerikane. Normat e interesit janë rritur ndjeshëm në javët e fundit, dhe Rezerva vendosi pritshmëri për rritje të mëtejshme të normave.

Në rastet e krizave të mëparshme, Rezerva Federale është përpjekur t’i frenojë ato në mënyrë aktive, ndërsa aktualisht, ajo duket se po e nxit në mënyrë proaktive krizën. Rezerva Federale duket se e sheh shkatërrimin e vlerës si çmimin që duhet paguar për zbutjen e inflacionit (p.sh. me ftohjen e kërkesës). Kjo qasje nuk është parë ndoshta që nga Volcker në vitin 1980.

Ndonëse Rezerva Federale i ka goditur tregjet financiare, ajo nuk e ka ulur aspak inflacionin. Inflacioni është një bishë kokëfortë.

Një ekonomist monetarist do të thoshte se rritja e M2 me më shumë se 40% në dy vitet e fundit, do të vazhdojë të shkaktojë inflacion të lartë për të paktën vitin ose dy vitet e ardhshme. Edhe shumica e ekonomistëve “kejnesianë” do të thoshin se tregjet e punës jashtëzakonisht të shtrënguara me paga në rritje, si dhe pengesat e ofertës (veçanërisht në energji dhe bujqësi), ka të ngjarë të vazhdojnë të shkaktojnë nivele të larta të inflacionit.

Pikëpyetjet

Pyetja që ka çdo ekonomist është nëse shtrëngimi sasior do të nxisë një recesion tjetër në SHBA, apo nëse Rezerva Federale amerikane mund të krijojë një “ulje të butë” (soft landing). Për momentin, huamarrja dhe shpenzimet e konsumatorëve në SHBA mbeten të forta (edhe pse këto raportohen gjithmonë me pak vonesë).

Sipas mendimit tim, kjo ulje mund të jetë shumë e vështirë nëse Rezerva Federale ndjek axhendën e saj për të luftuar inflacionin, pasi inflacioni duket se është më pak i ndjeshëm se aktiviteti ekonomik ndaj rritjes së normave të interesit, duke pasur parasysh nivelet rekord të borxhit.

Vetë Powell e ka pranuar së fundmi se, nëse SHBA-ja arrin apo jo një “ulje të butë”, kjo është jashtë kontrollit të Rezervës Federale. Duket sikur vetë Rezerva Federale ka një besim gjithnjë e më të vogël në skenarin e një “uljeje të butë”.

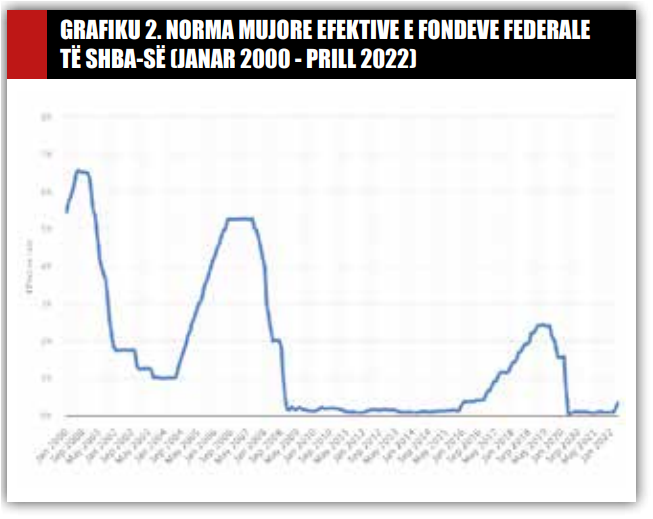

Vini re grafikun e mëposhtëm, që tregon se gjatë 20 viteve të fundit, ka një tendencë rënëse të normave maksimale të interesit që duhen arritur përpara se të nevojitet një lehtësim monetar – çka u atribuohet niveleve gjithnjë e më në rritje të borxhit.

Vini re se rritja e normave të interesit është zakonisht graduale, por atëherë kur godet kriza, Rezerva Federale përpiqet t’i ulë normat e interesit me shpejtësi.

Statistikat e tremujorit të parë të vitit 2022 në SHBA, treguan një rritje ekonomike nominale prej -1.5%, ndërsa inflacioni u rrit në 8.5%. Stagflacioni ka mbërritur tashmë!

Skenarët

Sipas mendimit tim modest, skenari më i mundshëm është që Rezerva Federale të vazhdojë me shtrëngimin monetar (ndoshta dy ose tre rritje të tjera të normave të interesit, jo shtatë siç u parashikua së fundmi nga Rezerva Federale), derisa diçka të prishet – ose Rezerva Federale të vendosë të ndryshojë taktikë.

Duke pasur parasysh nivelet rekord të borxhit, shpëtimi i ekonomisë nga kriza e ardhshme, mund të kërkojë një skenar të lehtësimit sasior (QE) që ua kalon skenarëve të mëparshëm – një tjetër rënie e shpejtë e normave të interesit, ndoshta edhe në territorin negativ. Kjo mund të shkaktojë një rritje të madhe, si në aksione ashtu edhe në bono.

Kjo tingëllon shumë e ngjashme me atë që Ludwig von Mises e quan një bum “krisje”, që më pas pasohet nga një kolaps edhe më i madh:

“Nuk ka asnjë mënyrë për të shmangur kolapsin përfundimtar të një bumi të shkaktuar nga zgjerimi i kredisë. Alternativa lidhet vetëm me opsionin nëse kjo krizë duhet të vijë më shpejt, si rezultat i një braktisjeje vullnetare të zgjerimit të mëtejshëm të kredisë, apo nëse duhet të vijë më vonë me kolapsin përfundimtar dhe total të vetë monedhës.

Duket se forcat ftohëse inflacioniste do të kërkonin një lehtësim sasior të një përmase që do të shkaktonte një recesion mjaft të rëndë, ndërsa Rezerva Federale po synon një “ulje të butë” (p.sh. po përpiqet shumë për të shmangur një recesion).

Duke pasur parasysh pasojat e dhimbshme dhe mungesën e vullnetit politik për të toleruar një recesion, mendoj se është më e mundur që Rezerva Federale do t’i rikthehet lehtësimit sasior sapo të dallojë shenjën e parë të krizës, çka do të thotë se një recesion mund të shmanget ose do të jetë i vogël.

Shpëtimi i ardhshëm i Rezervës Federale mund të ketë kosto të larta, si pamundësia për të ulur inflacionin, dhe më pas problemi më i madh do të jetë besueshmëria e monedhës./Monitor